2 февраля '09

2 февраля '09

№22 Курсы акций телекоммуникационных компаний и их детерминанты. 23 декабря – 20 января 2009 г.

Алексей Бизин

С началом нового года продавцы вновь активизировались на рынке российских акций. Доминирующим фактором при этом стало ослабление рубля относительно валютной корзины. Центробанк РФ с начала года успел сделать 6 девальвационных шагов, каждый по 50 копеек. Начиная с ноября всего было сделано 18 шагов, а накопленная девальвация составила 7,4 руб. или 23%. Пока мы были на каникулах WTI «выстрелила» до $48,53, однако, к 12 января цена снизилась до $37, и далее до $35 на ожиданиях снижения физического спроса на сырье.

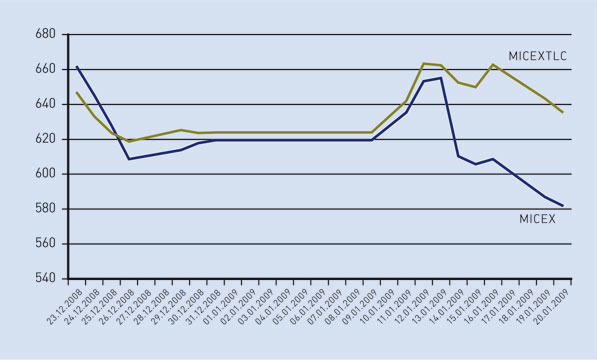

Сектор телекоммуникаций выглядел значительно лучше рынка: за рассматриваемый период индекс MicexTLC показал лучшую динамику чем основной индекс биржи ММВБ. Падение телекоммуникационного индекса составило 3,4%, в то время как индекс ММВБ снизился на 10,5%. Так что предложение предыдущего эксперта о «сохранении умеренной доли [телекоммуникационных] бумаг в инвестиционном портфеле» можно признать разумным. Посмотрим на состав индекса ММВБ-Телекоммуникации и динамику цен по отдельным бумагам.

| Название ценной бумаги | Доля в индексе | Изменение за период |

| АФК «Система» | 15,0% | -3,9% |

| «Мобильные Телесистемы», ао | 15,0% | -1,3% |

| «Ростелеком», ао | 13,3% | 9,3% |

| «Уралсвязьинформ», ао | 10,3% | -15,2% |

| «Центртелеком», ао | 7,4% | -5,6% |

| «Северо-западный телеком», ао | 7,2% | -2,1% |

| «Сибирьтелеком», ао | 5,7% | -12,8% |

| «Волгателеком», ао | 5,2% | -6,6% |

| «Северо-западный телеком», ап | 4,7% | 3,4% |

| «Уралсвязьинформ», ап | 4,3% | 11,8% |

| «Сибирьтелеком», ап | 3,3% | 0,4% |

| «Волгателеком», ап | 3,1% | 2,1% |

| «Дальсвязь», ао | 2,8% | 0,9% |

| «Ростелеком», ап | 1,7% | -7,1% |

| «Таттелеком», ао | 1,0% | -16,0% |

Источник: ММВБ

Из «тяжелых» бумаг умеренно-негативную динамику показали акции АФК «Система» и МТС. При этом симптоматичным фактом являются более низкие результаты акций материнского холдинга по отношению к своей «дочке». Большая часть негатива по бумагам дочерних компаний АФК «Система» была отыграна в ноябре-декабре, когда на рынке активно муссировались слухи о якобы возможном дефолте «Ситроникса», «Системы-Галс», а, может, и всего холдинга. Однако проведенный поквартальный анализ денежных потоков АФК и «дочек» убедил меня в том, что по крайней мере 2009 г. холдинг пройдет без форс-мажорных для инвесторов событий. Буквально недавно стало известно о том, что МТС получили кредит в «Газпромбанке» объемом 300 млн евро, что несомненно усиливает кредитную позицию сотового оператора. А тем временем глобальные инвесторы продолжают оценивать капитализацию АФК «Система» ниже ее же доли в МТС. Оценивая ситуацию по текущим котировкам, можно прийти к выводу, что рынок закладывает продажу 30% МТС из 52,8% находящихся в собственности АФК.

Рисунок 1. MICEXTLC vs. MICEX

Источник: Bloomberg

«Ростелеком»-ао с долей в индексе 13,3% показал феноменальный относительно рыночной конъюнктуры рост в 9%. Во многом, это было эхом событий конца прошлого года, когда контроль над банком «КИТ Финанс», владеющим по неподтвержденной информации 35% обыкновенных акций «Ростелекома», перешел к структурам РЖД и АК «Алроса», после чего цена в декабре стала стремительно расти. Я бы назвал обыкновенные акции «Ростелекома» одной из лучших инвестиций, если бы в основе наблюдавшегося ралли были фундаментальные предпосылки. Отчетность «Ростелекома» за 1 полугодие 2008 года, которая была опубликована в декабре, нельзя было назвать откровением. Вполне стандартные показатели для этой компании. Причины бурного роста скорее неэкономические и связаны с низким процентом акций в свободном обращении. В результате владелец крупного пакета фактически может «удерживать» рынок обыкновенных акций «Ростелекома» на комфортных для себя уровнях.

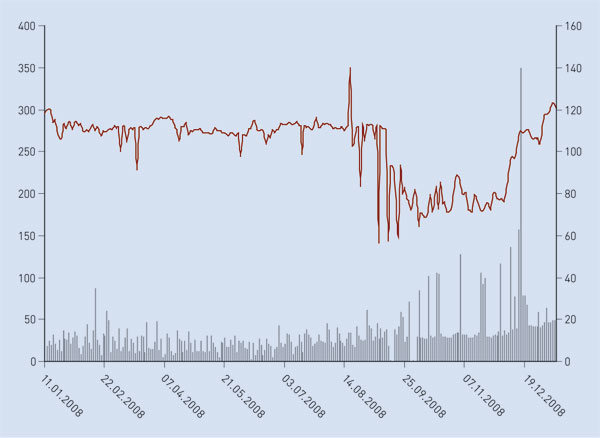

Рисунок 2. В сентябре 2008 года рынок стал оценивать АФК «Система», дешевле ее доли в МТС

Источник: Bloomberg и собственные расчеты АУ ОАО Банк «Петрокоммерц»

Экономического объяснения, почему P/E (отношение капитализации компании к чистой прибыли) «Ростелекома» составляет 42X, нет, кроме предполагаемого «инсайда» по поводу приватизации «Связьинвеста» на базе оператора дальней связи. Я, к сожалению, такой информацией не обладаю. Поэтому рекомендую всем - у кого так же как и у меня нет подобных сведений - воздержаться от операций с акциями «Ростелекома». Для сравнения, тот же самый показатель у МТС составляет 2,15X, а у СЗТ – 0,66X. Таким образом, компания, оперирующая на стагнирующем рынке международного трафика и на рынке междугороднего трафика – конкуренция на нем хотя и медленно, но растет – торгуется за 42 годовые чистые прибыли. Это почти как венчурный проект.

Рисунок 3. Динамика торгов «Ростелеком»-ао

Источник: Bloomberg

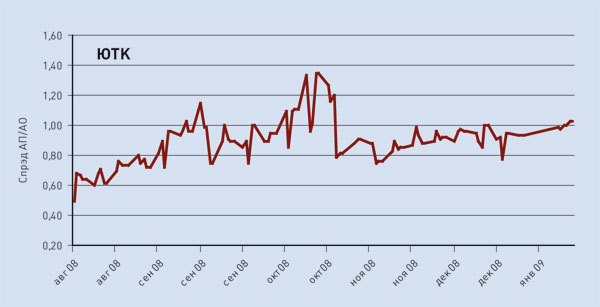

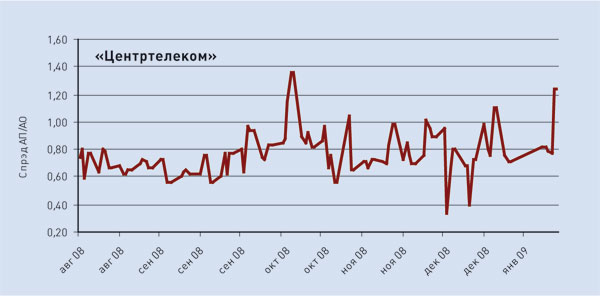

Отдельно хотелось бы отметить динамику «префов». Спреды между ценами обыкновенных и привилегированных акций МРК стали сходиться значительно раньше, чем обычно. Традиционно инвесторы начинают покупать привилегированные акции под «отсечку» - дату фиксирования реестра акционеров для начисления дивидендов. В этот раз все началось значительно раньше, т.к. цены на привилегированные акции упали настолько сильно, что дивидендная доходность оказалась примерно на уровне доходности по рублевым облигациям (см. карту ставок доходности телекоммуникационных облигаций).

Рисунок 4. Спреды между обыкновенными и привелигированными акциями: весна пришла раньше

Источник: ММВБ, собственные расчеты АУ ОАО Банк «Петрокоммерц»

| Название ценной бумаги | Цена «префа» | Ожидаемый дивиденд на акцию | Ожидаемая дивидендная доходность |

| «Волгателеком» | 14 | 4,36 | 31% |

| «Дальсвязь» | 12.6 | 5,06 | 40% |

| СЗТ | 5.15 | 1,38 | 27% |

| «Сибирьтелеком» | 0.223 | 0,07 | 33% |

| «Центртелеком» | 2.995 | 0,67 | 22% |

| УСИ | 0.188 | 0,04 | 24% |

| ЮТК | 0.622 | 0,22 | 36% |

Стоит отметить, что выплата дивидендов закреплена в дивидендной политике компаний, поэтому вероятность получения акционерами части чистой прибыли в форме дивидендов я оцениваю как высокую. В то же время инвесторы, покупающие привилегированные акции МРК, должны понимать, что берут на себя риск по дальнейшему снижению цен на эти акции.

Из важных корпоративных новостей стоит отметить заявление (теперь уже бывшего) генерального директора холдинга «Связьинвест» Александра Киселева о сокращении инвестиций холдинга. По его словам, инвестпрограмма в 2008 году составила 73 млрд руб. (в 2007 году - 53 млрд руб.), а в 2009 году холдинг планирует потратить 39,5 млрд руб. Заместитель гендиректора «Связьинвеста» Елена Сельвич ранее утверждала, что около 75% сокращаемого объема приходятся на внедрение универсальной услуги связи, которая была полностью профинансирована в 2008 году. Справедливости ради нужно отметить, что и сам «Связьинвест» далеко не полностью финансировал запуск данного продукта. Таким образом, МРК в ближайший год предстоит показать, насколько эффективны были значительные капитальные затраты, осуществленные в прошлые годы (эпопею с внедрением Oracle при этом я оставлю за скобками). Но в целом сокращение инвестпрограмм в текущих условиях – это не сюрприз, а необходимость, вызванная ростом стоимости привлечения капитала. В подтверждение этих слов можно привести пример «Уралсвязьинформа». Компания 12 января привлекла кредит от ВТБ под беспрецедентно высокую ставку – 19% в рублях.

Из компаний, которые не имеют обращающихся акций, но являются значительными игроками, я отмечу «Мегафон». Если бы принимали ставки на фаворитов телекоммуникационной отрасли в 2009 году – я бы без сомнения поставил деньги на «зеленую лошадь» по кличке «Мегафон». Под конец старого года компания сообщила о реорганизации в форме присоединения дочерних обществ, а уже в новом году «Мегафон» заявил о введении новой должности директора по слияниям и поглощениям. На мой взгляд, этими двумя событиями оператор фактически открыл сезон больших покупок. Я думаю, что они состоятся уже в I полугодии 2009 г., а «Мегафон» будет одним из самых активных игроков M&A в РФ в 2009 г. На конец 3 квартала 2008 года у компании было сформировано порядка $1,8 млрд в форме наличных денег и краткосрочных финансовых вложений. С известной долей определенности можно утверждать, что часть этих денег станет стартовым ресурсом «Мегафона» при покупках интересующих его активов. Кроме того, у «Мегафона» самая низкая долговая нагрузка среди компаний «большой тройки» (Net Debt/OIBDA= 0.56X по итогам 9 месяцев 2008 г.). Этот факт должен заметно упростить общение компании с банками, которые будут финансировать проекты «Мегафона». Я считаю, что одним из итогов текущего кризиса для корпораций станет значительный рост роли «домашних» рынков. При капитальном инвестировании будут выбираться проекты с максимально просчитываемыми рисками, что, как правило, относится к рынкам, на которых компания уже оперирует. В связи с этим активность «Мегафона», скорее всего, будет сосредоточена внутри РФ, хотя не исключены покупки в Средней Азии и на Ближнем Востоке. Кстати, «Мегафон» остается единственным представителем «большой тройки» без акционерной доли в сотовом ритейле. Кто остался из независимых?! «Связной»? «Цифроград»? Я думаю, что и в этом направлении мы увидим движение.

Теперь о прогнозах на ближайший месяц. Я думаю, что фактор рубля будет оставаться достаточно сильным. В конце января - начале февраля, ожидается коррекция по паре рубль/доллар, в результате чего цены на акции телекоммуникационных компаний могут отрасти от наблюдающихся минимумов. Особенно актуальным это является для МРК, которые в основном все свои расчеты производят в рублях, кроме оплаты за оборудование и процентных расходов по кредитам. И если сотовые операторы потенциально имеют возможность рассчитывать свои тарифы в условных единицах, тем самым снижая свой валютный риск, то МРК этого инструмента фактически лишены. Положительная коррекция по акциям МРК, скорее всего, закончится вместе с коррекцией по паре рубль/доллар. То есть ЦБ достаточно снова девальвировать бивалютную корзину, чтобы вызвать новый виток продаж.

Технические ориентиры на ближайший месяц по наиболее ликвидным бумагам. По «Уралсвязьинформу»-ао ближайший уровень поддержки (рекомендую покупать на этих уровнях) находится на уровне 0,20 руб. за акцию, ближайший уровень сопротивления (рекомендую продавать на этих уровнях) 0,31 руб. за акцию.

По МТС-ао наблюдается сильная поддержка в районе 91 руб. за акцию, уровень сопротивления находится в районе 122 руб.

«Система»-ао: поддержка - 4,3 руб., сопротивление – 5,1 руб.

«Сибирьтелеком»: поддержка – 0,27 руб., сопротивление – 0,367 руб.

Как видно, границы коридоров довольно широки, что лишний раз указывает на возросшую волатильность колебаний цен. Инвесторы должны как никогда точно оценивать свои риски при открытии позиций. Спекулируйте взвешенно!