1 ноября '08

1 ноября '08

№19 Курсы акций телекоммуникационных компаний и их детерминанты. 23 сентября – 24 октября 2008 г.

В предыдущей публикации, датируемой 15 мая текущего года, автором была выдвинута версия о скором наступлении коррекции на российском фондовом рынке и представлены цели снижения по акциям компаний телекоммуникационного сектора. И, начиная с 20 мая, российский фондовый рынок перешел в фазу снижения. Это, естественно, сказалось и на акциях телекоммуникационных компаний. Стоит отметить, что представленный автором прогноз сбылся на 100%. В результате наступления коррекции, все указанные в предыдущей статье цели снижения по акциям телекоммуникационных компаний были достигнуты и даже более. Теперь стоит вновь вернуться к рассмотрению данного сектора.

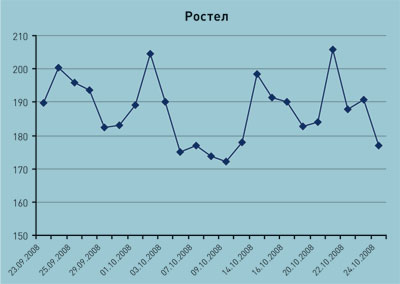

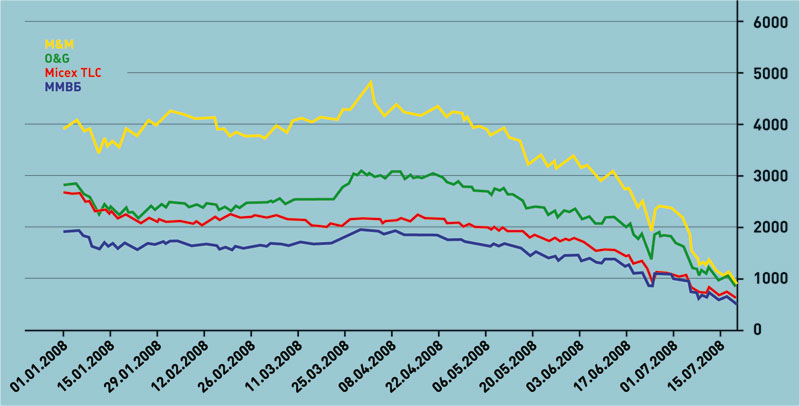

С конца сентября корреляция курсов акций телекоммуникационных компаний - как сотовых операторов, так и компаний, предоставляющих услуги фиксированной связи, была по-прежнему высокой. Особняком стояли лишь традиционно выделяющиеся акции «Ростелекома». Более того, наблюдающееся ранее расхождение индекса ММВБ и котировок акций телекомов, прекратилось. Индекс стремительно ушел вниз, потянув за собой и акции рассматриваемого нами сектора.

Источник: информационный портал 2trade.ru

Такому развитию событий способствовало развитие мирового финансового кризиса, приведшего к состоянию, когда инвесторы вынуждены продавать имеющиеся у них активы, пополняя запасы кеша. В этой связи пострадали все мировые рынки, включая и отечественный рынок акций. Ниже представлена сравнительная диаграмма индекса ММВБ и ряда отраслевых индексов.

.jpg)

Источник: информационный портал 2trade.ru

Хорошо видно, что практически все сектора российского фондового рынка достаточно серьезно пострадали. Не остался в стороне и рассматриваемый нами телекоммуникационный сектор. За последний месяц потери котировок акций данного сектора в среднем по компаниям составили 30-50% капитализации. В результате этого на текущий момент ценовые уровни акций выглядят как никогда привлекательно для средне- и долгосрочных покупок.

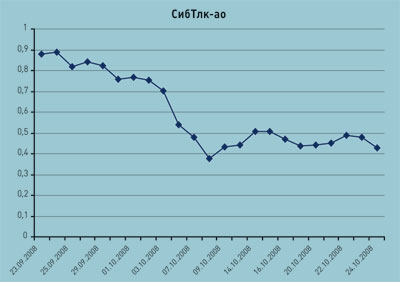

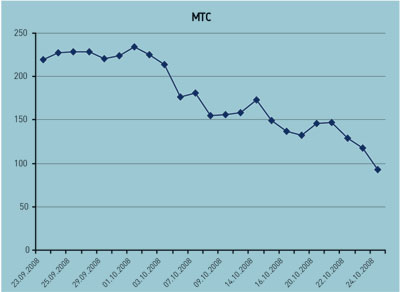

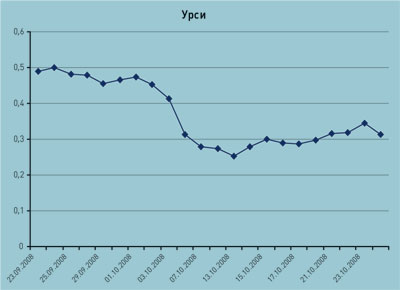

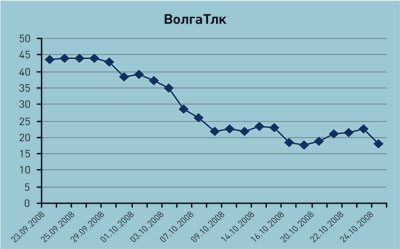

Ниже на графиках представлена динамика курсов котировок компаний за рассматриваемый период.

Источник: информационный портал 2trade.ru |

Источник: информационный портал 2trade.ru |

|

Источник: информационный портал 2trade.ru |

Источник: информационный портал 2trade.ru |

|

Источник: информационный портал 2trade.ru |

Источник: информационный портал 2trade.ru |

Однако для того, чтобы понять, какие бумаги наиболее привлекательны, рассмотрим ситуации, происходящие внутри компаний сектора. Мы считаем, что российский рынок мобильной связи по-прежнему предоставляет возможности увеличения стоимости для акционеров, принимая во внимание рост внутреннего потребления, независимость отрасли от колебаний цен на сырьевые товары и низкий уровень политических рисков. Наиболее привлекательной компанией для инвестирования в акции является ОАО МТС, так как эта компания характеризуется более привлекательными перспективами, риск вложения в акции МТС ниже, чем в другие компании данного сектора. Новости о возможном сотрудничестве с «Комстар-ОТС» либо приобретении последней могут стать катализатором роста котировок МТС. МТС стали победителем ежегодной международной премии IR Magazine Continental Europe Awards 2008 в номинации «Лучшее подразделение по связям с инвесторами среди российских компаний». Премия IR Magazine Awards присуждается на основе ежегодного исследования, проводимого по всему миру компанией Cross Border Ltd. среди розничных инвесторов и экспертов инвестиционного сообщества. Респондентами крупнейшего в мире исследования являются более 5000 портфельных инвесторов в 14 странах и регионах мира, которые номинируют компании на получение премий в различных категориях и выражают свое экспертное мнение на тему актуальных тенденций работы в области связей с инвесторами.

Компания МТС как крупнейший оператор сотовой связи в России и странах СНГ, сообщает, что консолидированное число абонентов компании по состоянию на 30 сентября 2008 года составило 87,57 миллиона пользователей.

В сентябре 2008 года консолидированная абонентская база МТС увеличилась на 0,31 миллиона пользователей, из которых на долю «МТС Россия» пришлось 0,4 миллиона новых подключений.

В сентябре 2008 года абонентская база МТС на Украине снизилась в результате единоразового списания абонентов. В то же время, общее количество подключений к сети МТС на Украине за этот период соответствует среднемесячному темпу роста абонентской базы на протяжении всего 2008 года. Кроме того, МТС стала первым российским мобильным оператором, который вошел в состав Международной ассоциации мобильного маркетинга (Mobile Marketing Association, MMA).

Опубликованная отчетность за 2-й квартал показала, что компания продолжает успешно развиваться. Консолидированная выручка выросла на 34% в годовом исчислении до $2,635 млрд. Консолидированный показатель OIBDA2 вырос на 32% по сравнению со вторым кварталом 2007 года до $1,349 миллиарда (маржа OIBDA составила 51,2%). Консолидированная чистая прибыль выросла на 30% в годовом исчислении до $659 миллионов.

Так, МТС опубликовала неаудированные финансовые результаты компании за второй квартал 2008 года по US GAAP.

| 2 кв 08 | 2 кв 07 | 2 кв 08 / 2 кв 07 | 1 кв 08 | 2 кв 08 / 1 кв 08 | |

| Выручка | 2,635 | 1,969 | 34% | 2,379 | 11% |

| OIBDA | 1,349 | 1,019 | 32% | 1,176 | 15% |

| Маржа OIBDA | 51,2% | 51,7% | -0,5 п.п. | 49,4% | +1,8 п.п. |

| Операционная прибыль | 857 | 691 | 24% | 705 | +22% |

| Маржа операционной прибыли | 32,5% | 35,1% | -2,6 п.п. | 29,6% | +2,9 п.п. |

| Чистая прибыль | 659 | 508 | +30% | 610 | +8% |

Источник: данные компании

| Консолидированная абонентская база МТС выросла во втором квартале 2008 года на 2,0 миллиона пользователей, в том числе: |

| Увеличилась на 1,5 миллиона абонентов в России |

| Уменьшилась на 0,5 миллиона абонентов на Украине |

|

Увеличилась на 0,8 миллиона абонентов в Узбекистане |

| Увеличилась на 108,7 тысячи абонентов в Туркменистане |

| Увеличилась на 77,2 тысячи абонентов в Армении |

Источник: информационный портал 2trade.ru

В Белоруссии абонентская база МТС за второй квартал 2008 года выросла на 81,7 тысячи абонентов.

ОАО «Уралсвязьинформ» завершило сертификацию Системы экологического менеджмента, свидетельствующую, что деятельность компании по оказанию услуг электросвязи соответствует международным стандартам в области защиты окружающей среды. Внедрение современных стандартов экологического менеджмента вошло в практику ведущих мировых компаний различных отраслей, и получает все большее распространение в России. Кроме того, ЗАО «Петер-Сервис» и ОАО «Уралсвязьинформ» приступили к реализации второго этапа внедрения конвергентной биллинговой системы PETER-SERVICE BIS, в которой будут объединены данные абонентской базы фиксированной (3,7 млн абонентов) и мобильной (5,5 млн абонентов) сети связи межрегиональной компании. Главное преимущество от внедрения единого биллинга от компании «Петер-Сервис» заключается в том, что он открывает перед ОАО «Уралсвязьинформ» большие конвергентные возможности. Оператор получает эффективный инструмент для объединения преимуществ фиксированной и мобильной связи, а также доступа в Интернет в пакетные тарифные предложения. Соединение данных абонентских баз фиксированной и мобильной связи позволит предлагать на всей лицензионной территории уникальное торговое предложение – динамические пакеты услуг. Суть их заключается в том, что если абонент пользуется двумя и более услугами ОАО «Уралсвязьинформ», то он получает различные бонусы в зависимости от объема потребления услуг (например, чем больше скачал мегабайтов при использовании широкополосного доступа в Интернет, тем привлекательнее тарифы на мобильные минуты, или наоборот). Также появляется возможность выставления единого счета за услуги, внедрения единого портала самообслуживания по всем используемым услугам.

Результаты «Уралсвязьинформа» за год можно охарактеризовать как нейтральные. Компания продемонстрировала средние темпы (в сравнении с другими МРК) роста выручки. Основные драйверы увеличения доходов - рост тарифов на услуги местной связи, рост выручки от внутризоновых соединений за счет СРР, рост доходов от мобильной связи (количество абонентов за год выросло на 16%), а также развитие новых услуг. Рентабельность по OIBDA у «Уралсвязьинформа» за год поднялась почти на 5 п.п., что, абстрагируясь от других показателей, можно расценить как позитивный момент для компании. Кроме того, «Уралсвязьинформ» имеет наибольшую долю нерегулируемых услуг в структуре выручки. На данный момент котировки акций компании также серьезно пострадали, как и в целом весь рынок. Однако после завершения периода спада на мировых площадках, а также признаках достижения дна кризиса, котировки акций имеют очень хороший потенциал роста.

«Волгателеком» опубликовал результаты по МСФО за первое полугодие 2008 года. Выручка повысилась на 18% по сравнению с первым полугодием 2007 года, до $650 млн (на 9% в рублевом выражении) главным образом благодаря быстрым темпам роста выручки от передачи данных и от дополнительных услуг, которая повысилась на 74% за тот же период, до $97 млн, составив 15% от совокупной выручки компании. Выручка от услуг сотовой связи повысилась на 25% по сравнению с первым полугодием прошлого года, до $94 млн (в рублевом выражении - на 16%). Выручка от услуг местной связи и платежи от других операторов сократились на 1% в рублевом выражении по сравнению с аналогичным периодом прошлого года, что в целом соответствует ожиданиям. Показатель EBITDA вырос на 17% по сравнению с первым полугодием прошлого года (в рублях рост составил 8% за тот же период), до $234 млн, а рентабельность EBITDA практически не изменилась, оставшись на уровне 36%. Все статьи расходов (за исключением амортизации) повысились по сравнению с первым полугодием прошлого года на 4-20% в рублевом выражении, при этом в абсолютном выражении основным фактором роста затрат стали затраты на оплату труда. В то же время операционная прибыль компании снизилась на 4% по сравнению с первым полугодием 2007 года, до $100 млн в результате повышения амортизационных отчислений на 40% за тот же период.

Чистая прибыль компании не изменилась по сравнению с первым полугодием прошлого года в рублевом выражении, но повысилась на 9% в долларах, до $70 млн.

ОАО «ВолгаТелеком» завершило установку в населенных пунктах Приволжского Федерального округа (ПФО) 23 000 таксофонов универсального обслуживания. Таким образом, компания, выиграв конкурсы на право оказания Универсальной услуги связи с использованием таксофона в 11 регионах Приволжского федерального округа, выполнила в рамках договора с Федеральным Агентством Связи (Россвязь) работы по установке таксофонов универсального обслуживания в полном объеме. Также ОАО «Волгателеком» вывело на рынок новые тарифные планы на высокоскоростной доступ в Интернет для частных пользователей. Новые тарифы предусматривают не только доступ в Интернет по более привлекательной цене, но и на более высоких скоростях. На сегодняшний день количество пользователей широкополосного доступа (ШПД) в сеть Интернет ОАО «Волгателеком» превысило 500 тыс. Планируется, что уже в 2009 году к услуге будет подключен миллионный абонент. Для физических лиц услуга широкополосного доступа на базе технологии ADSL оказывается под торговой маркой «J», которая была выведена на рынок в середине мая 2006 года сразу во всех филиалах ОАО «Волгателеком». Как показывает практика подключений, услуга стала высоко востребована целевым рынком, и в настоящее время она развивается нарастающими темпами. Рост абонентской базы пользователей услуг ШПД более чем в три раза по сравнению с началом 2007 года, стал возможным благодаря новым маркетинговым инициативам, разработанным в компании, внедрению современных методов организации систем продаж и обслуживания, выводу на рынок новых тарифных планов. Мы рекомендуем покупать акции «Волгателекома».

«Сибирьтелеком» опубликовал результаты за первое полугодие 2008 года по МСФО. Выручка компании увеличилась на 18% по сравнению с аналогичным периодом прошлого года, до $771 млн (на 9% в рублевом выражении), главным образом, благодаря услугам по передаче данных, доступу к Интернету и услугам сотовой связи. Выручка от передачи данных и подключения к Интернету выросла на 64% по сравнению с первой половиной прошлого года, до $93 млн, что составляет 12% консолидированной выручки компании против 9% в первом полугодии 2007 года. Выручка от услуг сотовой связи повысилась на 20%, до $201 млн. Мы отмечаем, что показатель ARPU (среднемесячная выручка от одного абонента) сотовой связи снизился по сравнению с первым полугодием 2007 года на 15% в рублевом выражении, до 183 руб. в месяц, что мы объясняем активным оттоком абонентов к федеральным операторам. Другие крупнейшие составляющие выручки (выручка от услуг местной, внутризональной связи, а также выручка от межсетевого соединения) повысились в первом полугодии лишь на 0%-4% в рублевом выражении по сравнению с сопоставимым периодом прошлого года. Показатель EBITDA вырос на 22% по сравнению с первым полугодием 2007 года, до $278 млн, что подразумевает повышение рентабельности EBITDA на 1 п.п., до 36%. Аналитики считают, что эффективный контроль над повышением затрат на персонал являлся основной причиной улучшения рентабельности (расходы на персонал увеличились лишь на 2% в рублевом выражении по сравнению с аналогичным периодом прошлого года). В то же время другие важнейшие составляющие затрат (плата за межсетевое соединение, а также коммерческие и административные расходы) росли быстрее выручки, повысившись на 11-23% в рублях по сравнению с первым полугодием 2007 года. Чистая прибыль «Сибирьтелекома» повысилась на 14% по сравнению с первым полугодием прошлого года, до $84 млн.

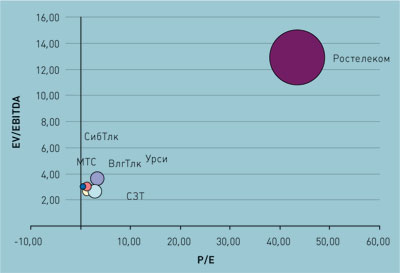

Несмотря на различные новости, стоит признать, что отечественный рынок является развивающимся. В свете этого, а также малого количества высоколиквидных бумаг, влияние широкого рынка на рассматриваемый сектор будет по-прежнему велико. И динамика индекса ММВБ будет оказывать влияние на курс акций телекоммуникационного сектора. Учитывая, что в настоящий момент рынок в нисходящем тренде, и акции большинства российских компаний выглядят сильно перепроданными, стоит внимательно подойти к инвестированию средств в рассматриваемый сектор. Ниже на приведенной диаграмме представлен сравнительный анализ компаний по двум параметрам: P/E и EV/EBITDA. Как видно, наиболее высоки эти показатели у «Ростелекома», что указывает на все еще сохраняющуюся «перекупленность» бумаги. Наиболее недооценными выглядят МТС, «Сибирьтелеком», «Волгателеком», «Северо-западный телеком» и «Вымпелком». Эти бумаги имеют наибольший потенциал роста после устранения влияния факторов кризиса на отечественный рынок акций.

Источник: информационный портал 2trade.ru

Учитывая, что широкий рынок имеет потенциал дальнейшего снижения, несмотря на всю привлекательность данного сектора, мы все же здесь еще вполне можем увидеть продажи. Для среднесрочного инвестирования текущие уровни, за исключением акций «Ростелекома», выглядят привлекательно. В свете недооценности данного сектора в целом к рынку, при развитии дальнейшего нисходящего движения, потенциал снижения этих бумаг значительно меньше бумаг нефтегазового и финансовых секторов. Инвесторы при таком варианте развития событий будут перекладываться из рисковых секторов в менее зависимые от цен на энергоносители, а также в недооцененные не сырьевые сектора. В этом случае первыми из объектов инвестирования будут акции телекоммуникационного и потребительских секторов. Причем движение вверх этих секторов может быть в противофазе к общему рынку, что неоднократно уже происходило в предыдущие годы.